小规模纳税人征收率有几档?

财税人员都知道,小规模纳税人发生应税行为适用简易计税方法计税。但很多人都有一个误区,以为小规模纳税人适用的征收率只有3%,实际上并非如此。那么小规模纳税人增值税的征收率到底有几档?我们今天一起来了解一下:

3%征收率

根据《增值税暂行条例》第十二条的规定,小规模纳税人增值税征收率为3%,国务院另有规定的除外。

这是小规模纳税人销售货物或者提供应税劳务最常见的一种征收率,

计算公式为:

销售额=含税销售额/(1+3%)

应纳税额=销售额*3%

5%征收率

(一)销售不动产

1、小规模纳税人销售其取得(不含自建)的不动产(不含个体工商户销售购买的住房和其他个人销售不动产),应以取得的全部价款和价外费用减去该项不动产购置原价或者取得不动产时的作价后的余额为销售额,按照5%的征收率计算应纳税额。纳税人应按照上述计税方法在不动产所在地预缴税款后,向机构所在地主管税务机关进行纳税申报。

《财政部 国家税务总局关于全面推开营业税改征增值税试点的通知》(财税〔2016〕36号)附件2第一条第(八)项第5点

2、小规模纳税人销售其自建的不动产,应以取得的全部价款和价外费用为销售额,按照5%的征收率计算应纳税额。纳税人应按照上述计税方法在不动产所在地预缴税款后,向机构所在地主管税务机关进行纳税申报。

《财政部 国家税务总局关于全面推开营业税改征增值税试点的通知》(财税〔2016〕36号)附件2第一条第(八)项第6点

(二)出租不动产

小规模纳税人出租其取得的不动产(不含个人出租住房),应按照5%的征收率计算应纳税额。纳税人出租与机构所在地不在同一县(市)的不动产,应按照上述计税方法在不动产所在地预缴税款后,向机构所在地主管税务机关进行纳税申报。

《财政部 国家税务总局关于全面推开营业税改征增值税试点的通知》(财税〔2016〕36号)附件2第一条第(九)项第4点

(三)房地产开发企业销售自行开发的房地产项目

房地产开发企业中的小规模纳税人,销售自行开发的房地产项目,按照5%的征收率计税。

《财政部 国家税务总局关于全面推开营业税改征增值税试点的通知》(财税〔2016〕36号)附件2第一条第(八)项第8点

(四)劳务派遣服务及安全保护服务

1.小规模纳税人提供劳务派遣服务,选择差额纳税的,以取得的全部价款和价外费用,扣除代用工单位支付给劳务派遣员工的工资、福利和为其办理社会保险及住房公积金后的余额为销售额,按照简易计税方法依5%的征收率计算缴纳增值税。

《财政部 国家税务总局关于进一步明确全面推开营改增试点有关劳务派遣服务、收费公路通行费抵扣等政策的通知》(财税〔2016〕47号)第一条第二款

2.纳税人提供安全保护服务,比照劳务派遣服务政策执行。

《关于进一步明确全面推开营改增试点有关再保险、不动产租赁和非学历教育等政策的通知》(财税〔2016〕68号)第四条

上述特定业务,小规模纳税人适用5%的征收率。

计算公式为:销售额=含税销售额/(1+5%)

应纳税额=销售额*5%

减征政策

(一)3%征收率减按2%征收

根据《财政部 国家税务总局关于部分货物适用增值税低税率和简易办法征收增值税政策的通知》(财税〔2009〕9号)第二条规定,小规模纳税人(除其他个人外,下同)销售自己使用过的固定资产,减按2%征收率征收增值税。

计算公式为:销售额=含税销售额/(1+3%)

应纳税额=销售额×2%

注:依据《国家税务总局关于增值税简易征收政策有关管理问题的通知》(国税函〔2009〕90号)第一条第(二)项,小规模纳税人销售自己使用过的固定资产,应开具普通发票,不得由税务机关代开增值税专用发票。

依据《国家税务总局关于营业税改征增值税试点期间有关增值税问题的公告》(国家税务总局公告2015年第90号)第二条,纳税人销售自己使用过的固定资产,适用简易办法依照3%征收率减按2%征收增值税政策的,可以放弃减税,按照简易办法依照3%征收率缴纳增值税,并可以开具增值税专用发票。

(二)5%征收率减按1.5%征收

根据《纳税人提供不动产经营租赁服务增值税征收管理暂行办法》(国家税务总局公告2016年第16号公告)规定:小规模纳税人出租不动产,按照5%的征收率计算应纳税额。涉及个人出租住房的按照以下规定缴纳增值税:

1、个体工商户出租住房,按照5%的征收率减按1.5%计算应纳税额。

2、其他个人出租住房,按照5%的征收率减按1.5%计算应纳税额,向不动产所在地主管税务机关申报纳税。

计算公式为:

销售额=含税销售额/(1+5%)

应纳税额=销售额×1.5%

(三)3%征收率减按1%征收

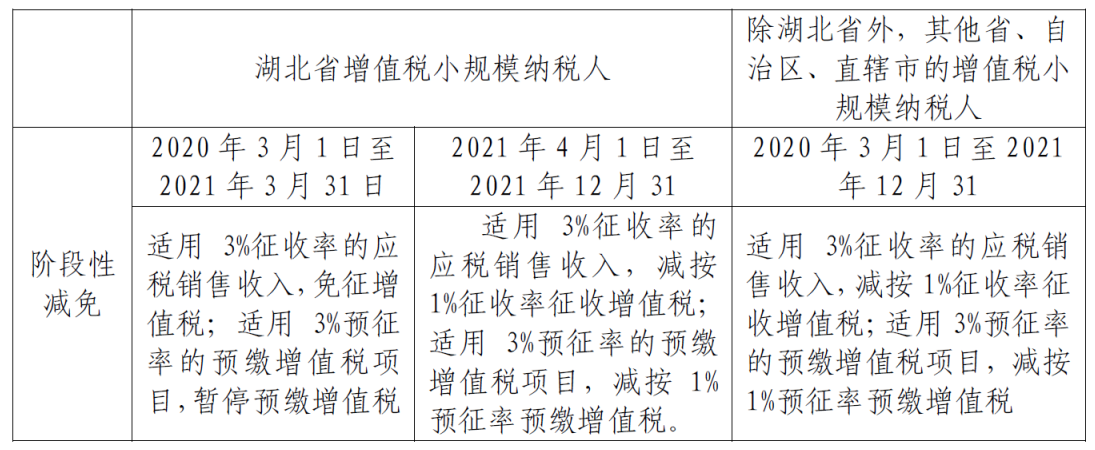

根据《财政部 税务总局关于支持个体工商户复工复业增值税政策的公告》(财政部 税务总局公告2020年第13号)及《财政部 税务总局关于延长小规模纳税人减免增值税政策执行期限的公告》(财政部 税务总局公告2020年第24号)规定:自2020年3月1日至12月31日,对湖北省增值税小规模纳税人,适用3%征收率的应税销售收入,免征增值税;适用3%预征率的预缴增值税项目,暂停预缴增值税。除湖北省外,其他省、自治区、直辖市的增值税小规模纳税人,适用3%征收率的应税销售收入,减按1%征收率征收增值税;适用3%预征率的预缴增值税项目,减按1%预征率预缴增值税。

根据《关于延续实施应对疫情部分税费优惠政策的公告》(财政部 税务总局公告2021年第7号)规定:《财政部 税务总局关于支持个体工商户复工复业增值税政策的公告》(财政部 税务总局公告2020年第13号)规定的税收优惠政策,执行期限延长至2021年12月31日。其中,自2021年4月1日至2021年12月31日,湖北省增值税小规模纳税人适用3%征收率的应税销售收入,减按1%征收率征收增值税;适用3%预征率的预缴增值税项目,减按1%预征率预缴增值税。

计算公式为:销售额=含税销售额/(1+1%)

应纳税额=销售额×1%

(四)3%征收率减按0.5%征收

根据《财政部 税务总局关于二手车经销有关增值税政策的公告》(财政部 税务总局公告2020年第17号),自2020年5月1日至2023年12月31日,从事二手车经销的纳税人销售其收购的二手车,由原按照简易办法依3%征收率减按2%征收增值税,改为减按0.5%征收增值税。

根据《国家税务总局关于明确二手车经销等若干增值税征管问题的公告》(国家税务总局公告2020年第9号)规定:

计算公式为:销售额=含税销售额/(1+0.5%)

应纳税额=销售额×0.5%