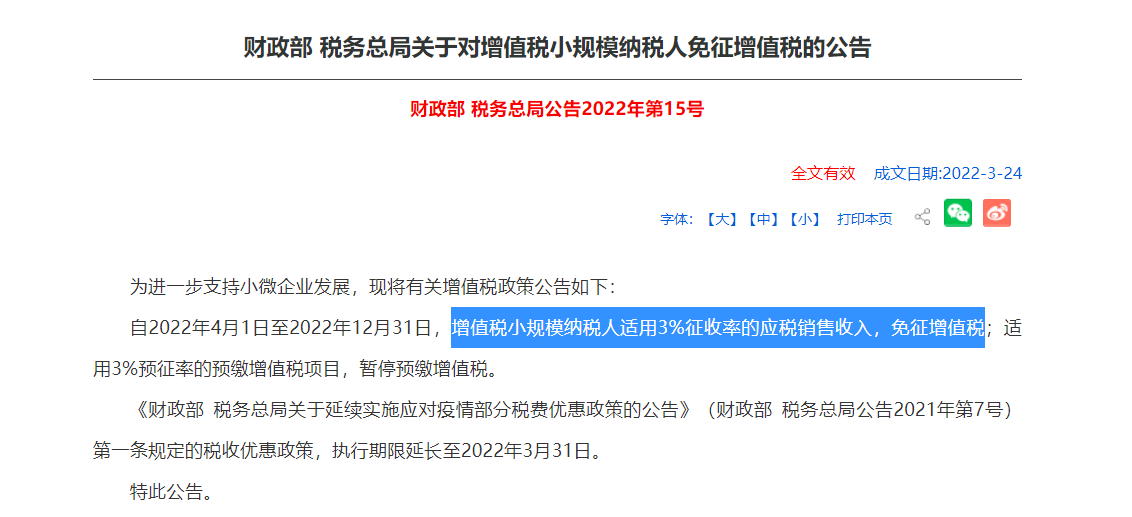

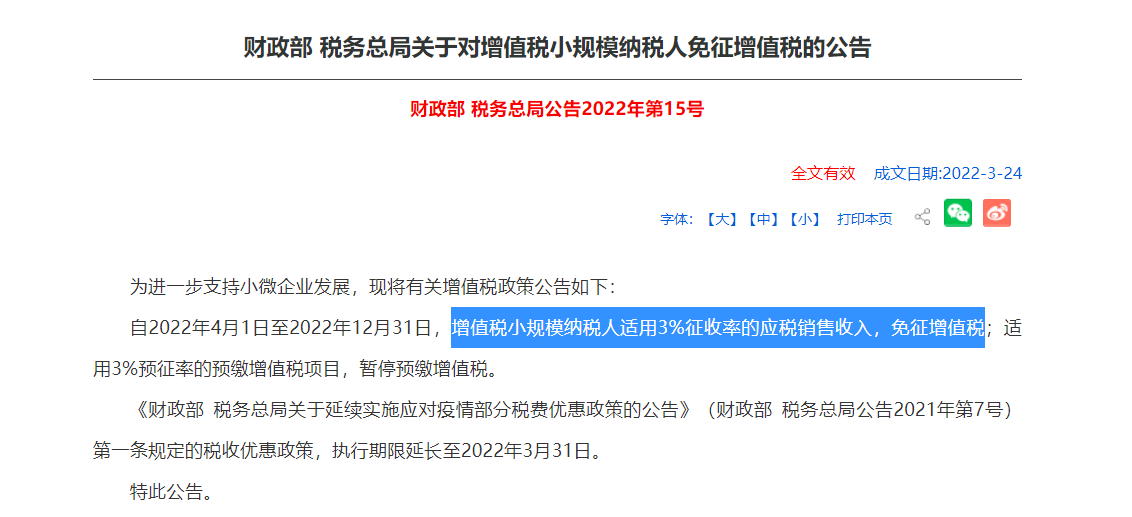

4月1日开始,小规模免税新政出台。

政策最后其实还是要落到实操上,没有实际填写申报表,对政策的学习是不完整的。

7月是小规模按季度申报的第一个征收期,所以这里给大家分享一下新政策下,小规模申报的填写方法。

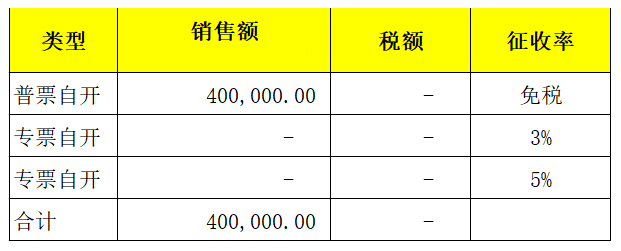

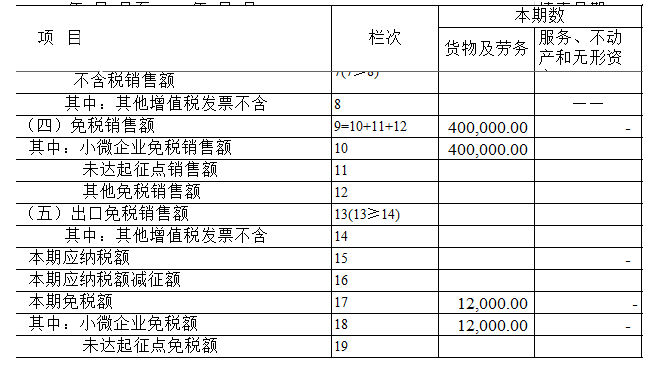

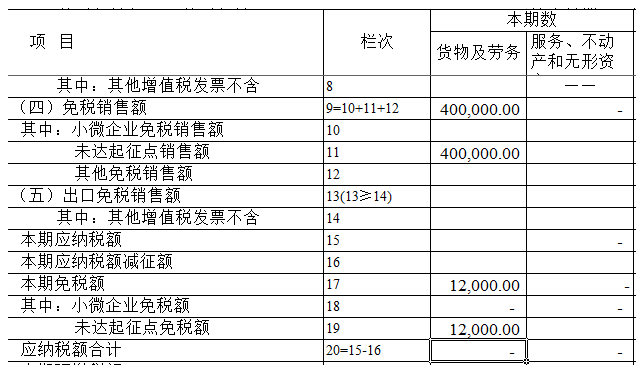

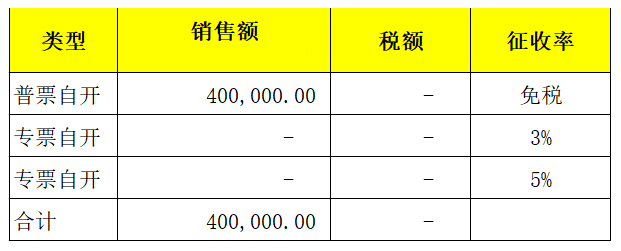

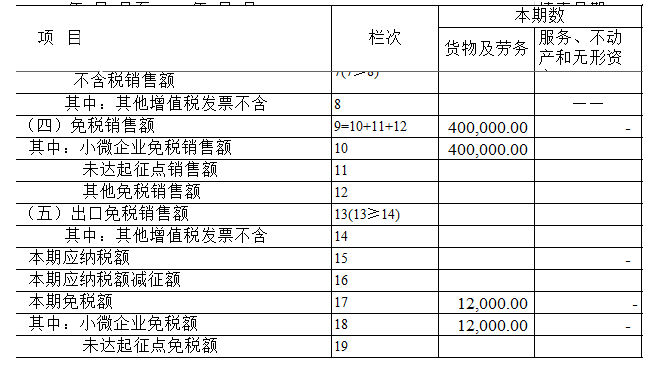

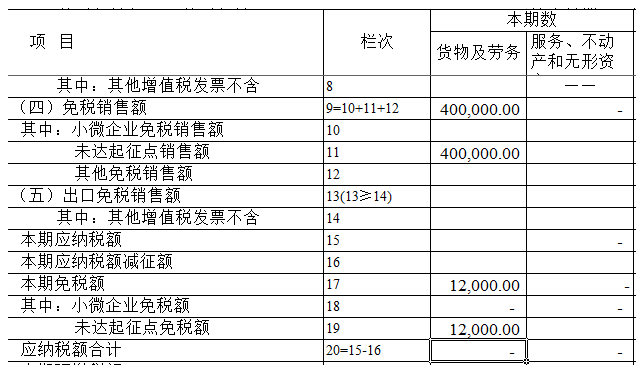

1、A公司为小规模纳税人(非个体户),选择1个季度为纳税期限。2022年2季度销售货物自行开具增值税免税普通发票合计40万元(或者说未开具发票)。

分析:纳税人季度销售额40万,未超过45万,按照国家税务总局公告2022年第6号的规定,增值税小规模纳税人发生增值税应税销售行为,合计月销售额未超过15万元(以1个季度为1个纳税期的,季度销售额未超过45万元,下同)的,免征增值税的销售额等项目应当填写在《增值税及附加税费申报表(小规模纳税人适用)》“小微企业免税销售额”或者“未达起征点销售额”相关栏次。

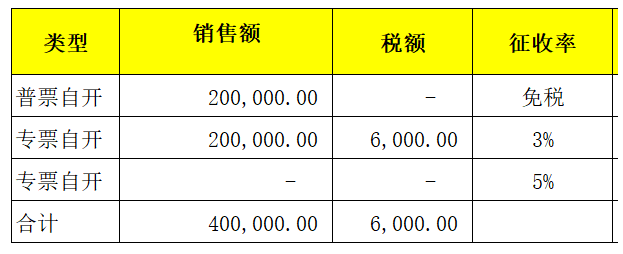

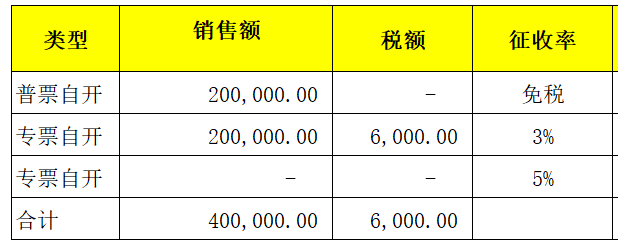

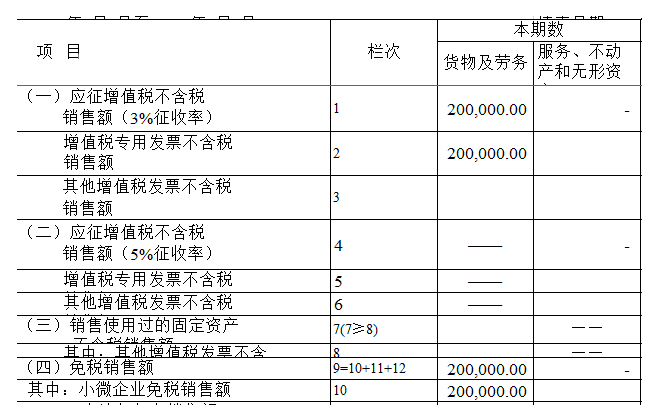

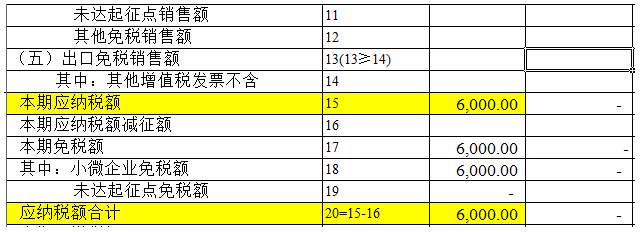

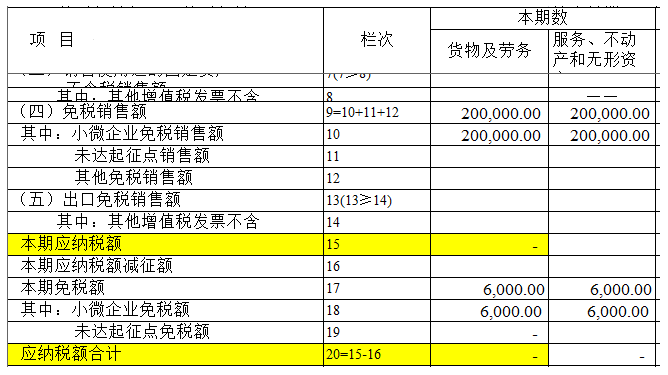

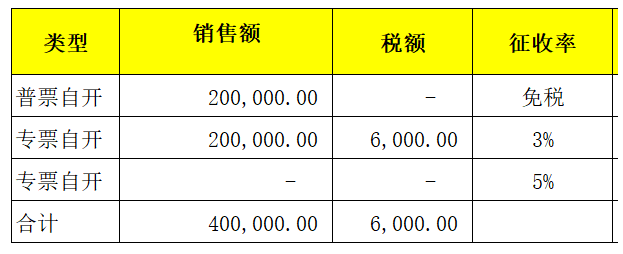

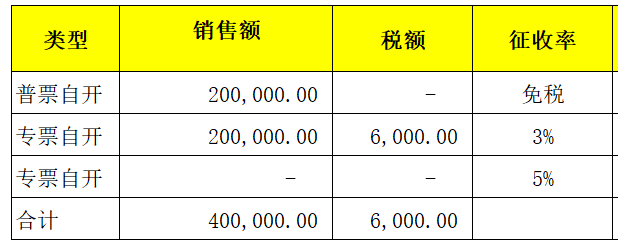

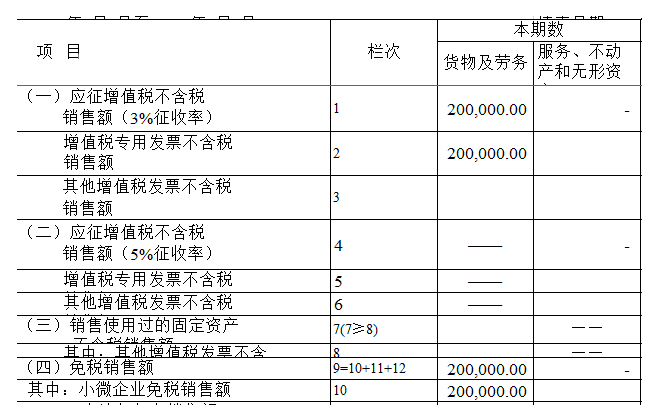

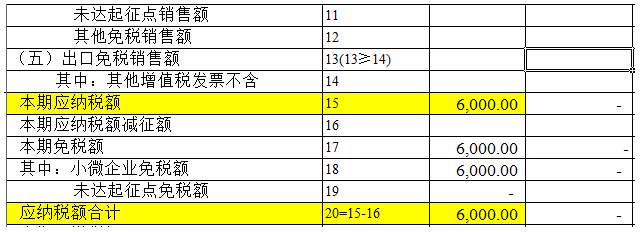

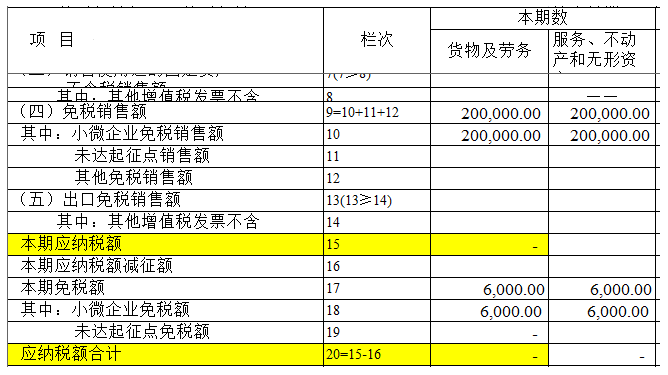

3、C公司为小规模纳税人(非个体户),选择1个季度为纳税期限。2022年2季度销售货物自行开具增值税免税普通发票合计20万元(或者说未开具发票),同时因为有客户必须要专票,所以放弃免税还开具了20.6万的3%的专票。

分析:纳税人季度销售额40万,未超过45万,按照国家税务总局公告2022年第6号的规定,增值税小规模纳税人发生增值税应税销售行为,合计月销售额未超过15万元(以1个季度为1个纳税期的,季度销售额未超过45万元,下同)的,免征增值税的销售额等项目应当填写在《增值税及附加税费申报表(小规模纳税人适用)》“小微企业免税销售额”或者“未达起征点销售额”相关栏次。

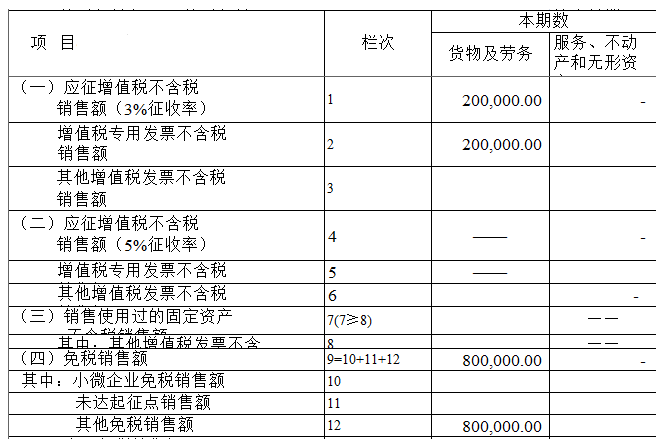

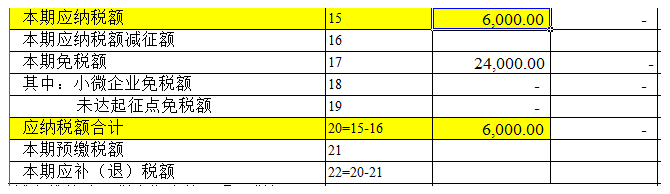

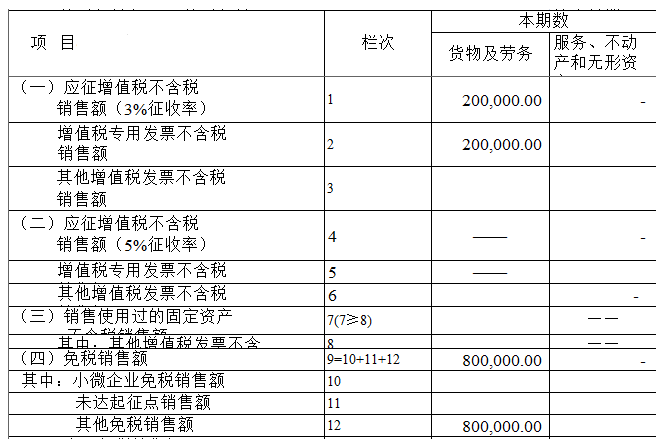

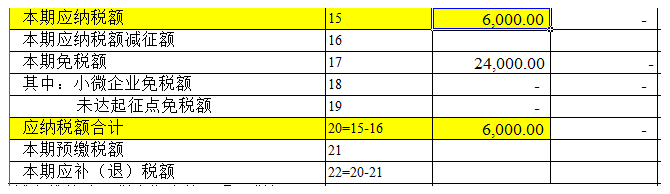

3、C公司为小规模纳税人(非个体户),选择1个季度为纳税期限。2022年2季度销售货物自行开具增值税免税普通发票合计20万元(或者说未开具发票),同时因为有客户必须要专票,所以放弃免税还开具了20.6万的3%的专票。

分析:自2022年4月1日至2022年12月31日,增值税小规模纳税人适用3%征收率的应税销售收入,免征增值税。

纳税人季度销售额40万,专票部分纳税,普通发票部分免税。本期缴纳增值税6000。

纳税人季度销售额40万,未超过45万,免征增值税的销售额等项目应当填写在《增值税及附加税费申报表(小规模纳税人适用)》“小微企业免税销售额”或者“未达起征点销售额”相关栏次。

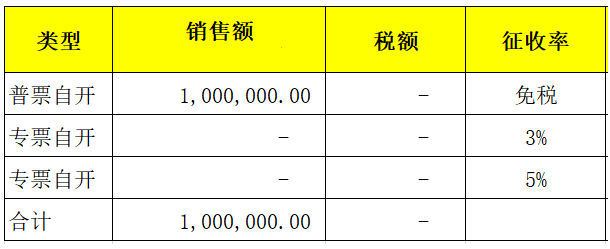

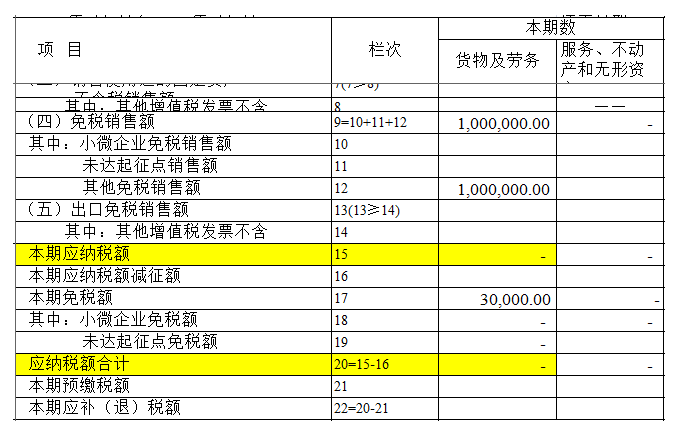

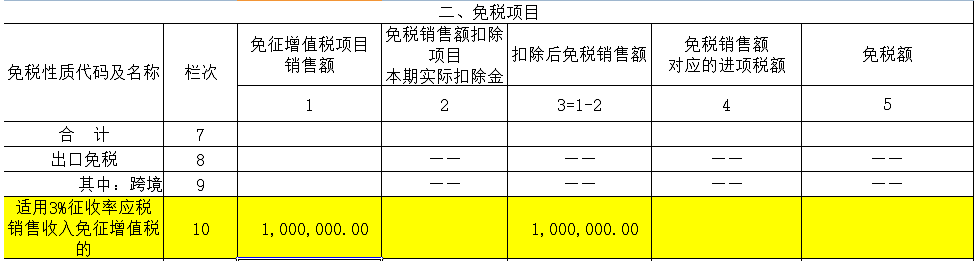

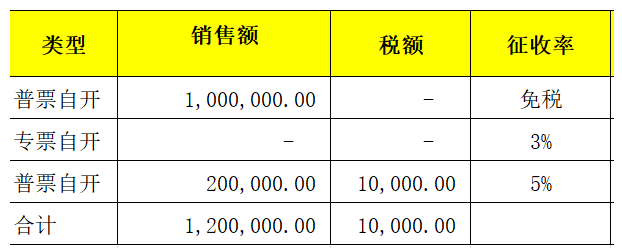

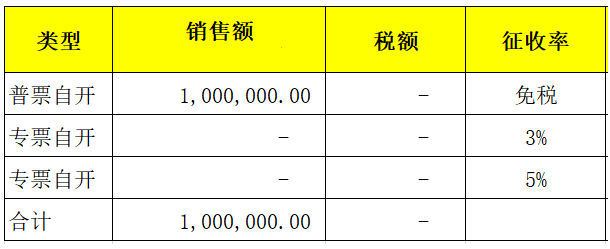

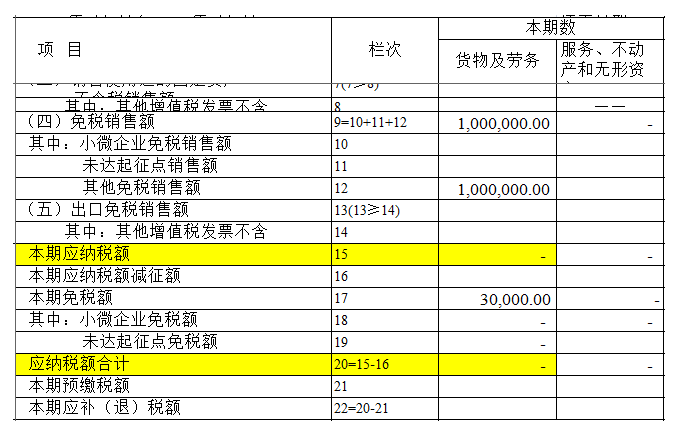

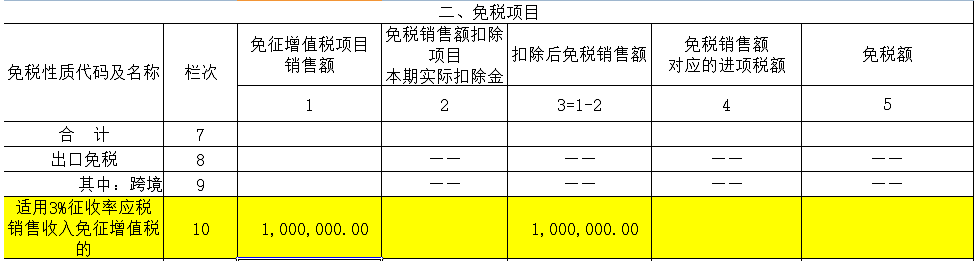

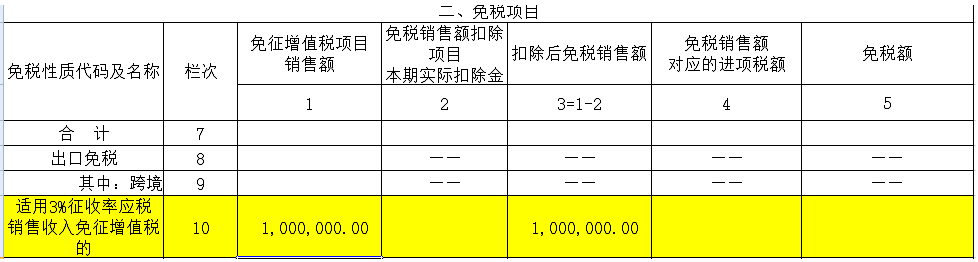

4、D公司为小规模纳税人(非个体户),选择1个季度为纳税期限。2022年2季度销售货物自行开具增值税免税普通发票价税合计100万元(或者说未开具发票)。

分析:自2022年4月1日至2022年12月31日,增值税小规模纳税人适用3%征收率的应税销售收入,免征增值税。

销售额100万,合计月销售额超过15万元的(季度45万),免征增值税的全部销售额等项目应当填写在《增值税及附加税费申报表(小规模纳税人适用)》“其他免税销售额”栏次及《增值税减免税申报明细表》对应栏次。

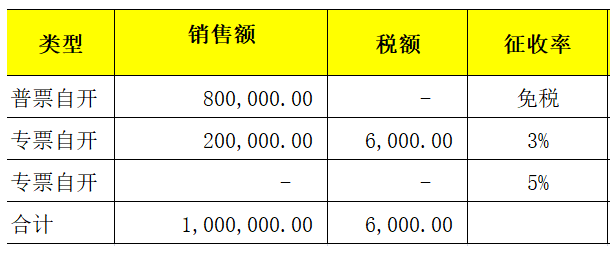

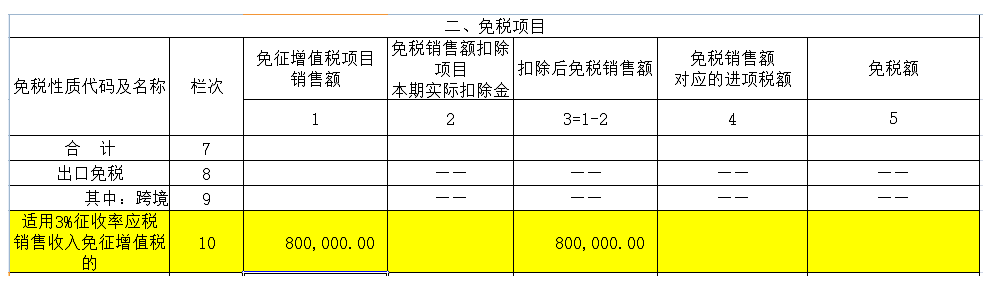

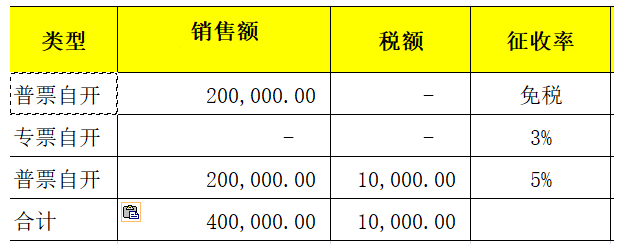

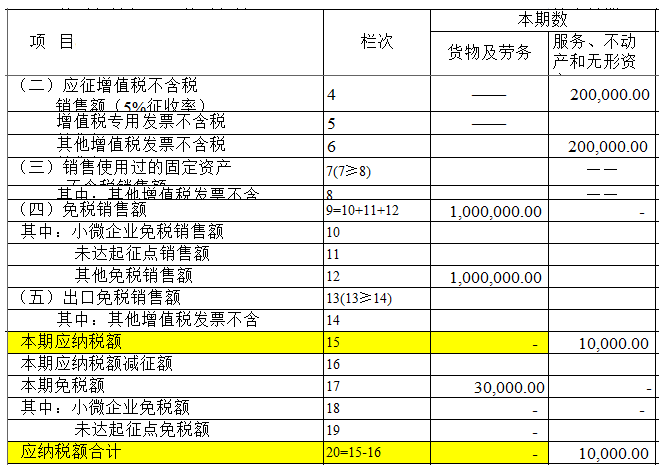

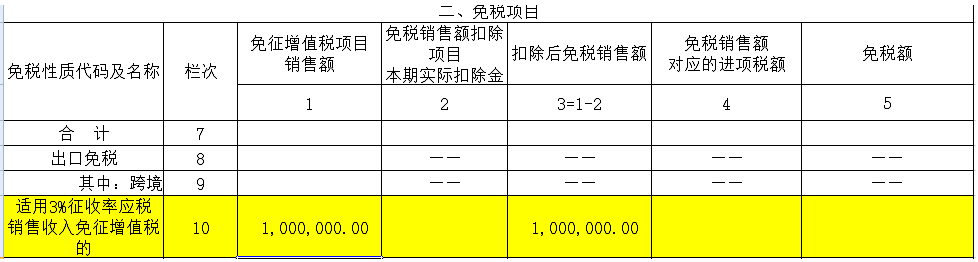

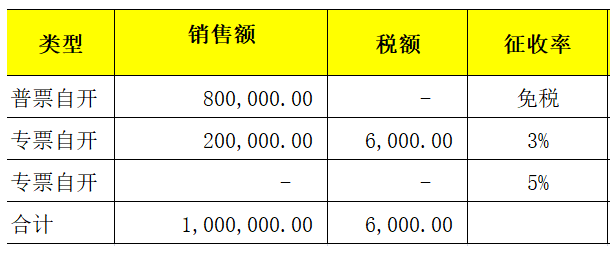

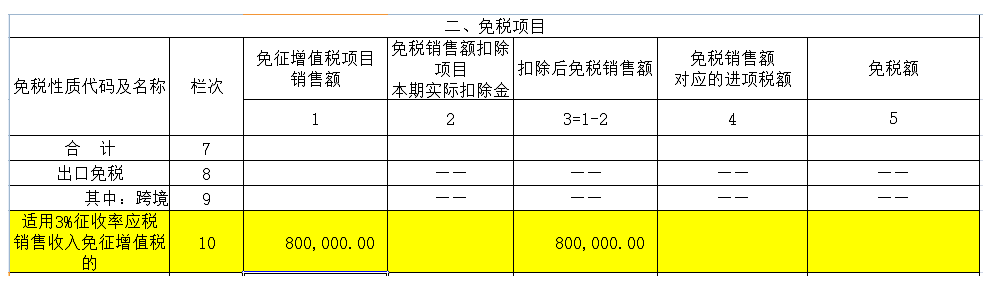

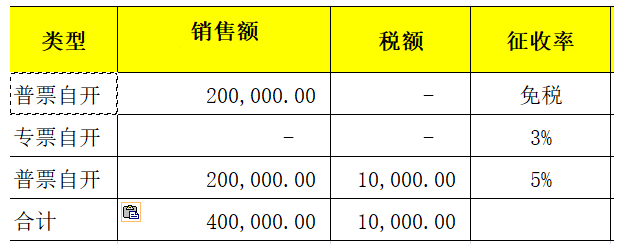

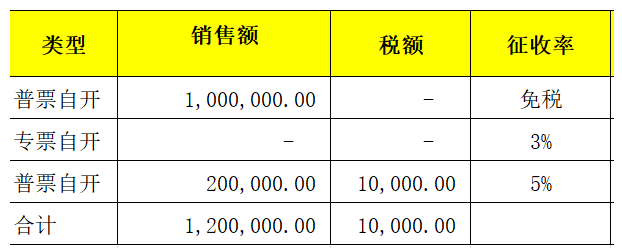

5、E公司为小规模纳税人(非个体户),选择1个季度为纳税期限。2022年2季度销售货物自行开具增值税免税普通发票价税合计80万元(或者说未开具发票),同时因为有客户必须要专票,所以还放弃免税开具了20.6万的3%的专票。

分析:自2022年4月1日至2022年12月31日,增值税小规模纳税人适用3%征收率的应税销售收入,免征增值税。

纳税人选择放弃免税并开具增值税专用发票的,应开具征收率为3%的增值税专用发票,按3%交税。

合计月销售额超过15万元的(季度45万),免征增值税的全部销售额等项目应当填写在《增值税及附加税费申报表(小规模纳税人适用)》“其他免税销售额”栏次及《增值税减免税申报明细表》对应栏次。

6、F公司为小规模纳税人(非个体户),选择1个季度为纳税期限。2022年2季度销售货物自行开具增值税免税普通发票价税合计20万元(或者说未开具发票),同时出租房屋开票21万,开具的5%的增值税普通发票。

分析:自2022年4月1日至2022年12月31日,增值税小规模纳税人适用3%征收率的应税销售收入,免征增值税。

适用5%的部分不免税,但是因为纳税人季度销售额40万,不超过45万免税,所以这个案例中5%的出租业务也可以免税。

纳税人季度销售额40万,未超过45万,免征增值税的销售额等项目应当填写在《增值税及附加税费申报表(小规模纳税人适用)》“小微企业免税销售额”或者“未达起征点销售额”相关栏次。

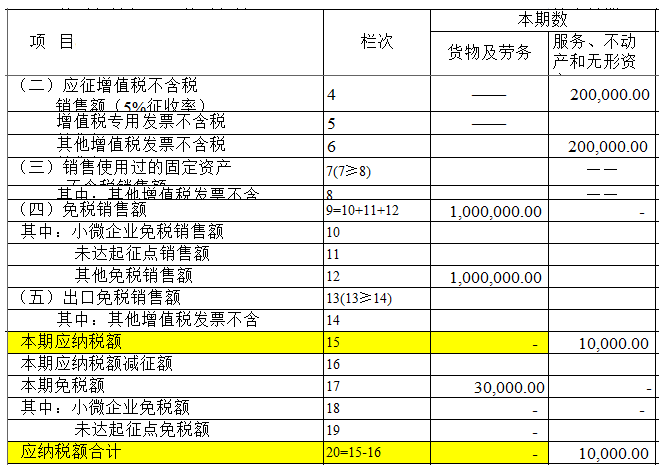

7、G公司为小规模纳税人(非个体户),选择1个季度为纳税期限。2022年2季度销售货物自行开具增值税免税普通发票价税合计100万元(或者说未开具发票),同时出租房屋开票21万,开具5%的增值税普通发票。

分析:自2022年4月1日至2022年12月31日,增值税小规模纳税人适用3%征收率的应税销售收入,免征增值税。适用5%的部分不免税

纳税人季度销售额120万,超过45万免税。5%的出租不动产也不能享受季度销售额45万内的免税。

合计月销售额超过15万元的(季度45万),免征增值税的全部销售额等项目应当填写在《增值税及附加税费申报表(小规模纳税人适用)》“其他免税销售额”栏次及《增值税减免税申报明细表》对应栏次。

© 版权声明

文章版权归作者(天天导航 ttdh.cn)所有,未经允许请勿转载。