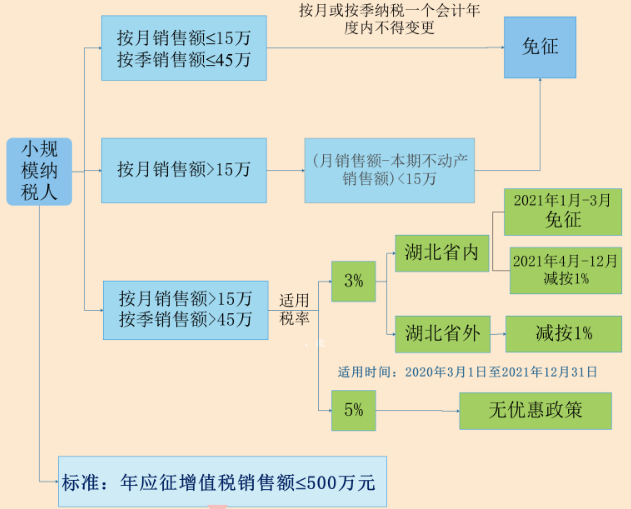

今年,针对小规模纳税人有两个增值税优惠政策,一个是季度不超过30万,免征增值税;一个是3%→1%政策延期到2023年12月31日。

也就是说,对于季度超过30万元的小规模纳税人,要按照1%交税。

但是,总有一些客户非要索取3%的发票,对于这种情况应该如何申报纳税呢?

1、开具3%的专用发票,如何申报?

其实,在1%政策刚出台时,税务总局答疑给了明确回复:可以放弃减税,按照3%征收率申报纳税并开具3%征收率的专用发票。

例如:我是个体工商户,属于按季申报的增值税小规模纳税人,2023年一季度预计销售收入为25万元。请问我是否可以根据客户要求,就部分业务放弃免税,开具1%或3%征收率的增值税专用发票?

答:根据《国家税务总局关于增值税小规模纳税人减免增值税等政策有关征管事项的公告》 (2023年第1号)第四条、第五条有关规定,小规模纳税人适用月销售额10万元以下免征增值税政策,可就该笔销售收入选择放弃免税并开具增值税专用发票;小规模纳税人适用3%征收率销售收入减按1%征收率征收增值税政策的,可就该笔销售收入选择放弃减税并开具增值税专用发票

您可以根据实际经营需要,就部分业务放弃上述减免税政策,按照1%或者3%征收率计算缴纳增值税并开具相应征收率的增值税专用发票。

也就是,小规模如果开具3%的专票,需要按照3%申报纳税,这个不存在税局让整改的情况。

其实这个也很好理解,购买方按3%进行抵扣,如果你再按1%交税,这不相当于国家倒贴钱了,肯定不合理。

2、开具3%的普通发票,如何申报?

开3%普票,不涉及增值税抵扣问题,纳税申报时,要按1%纳税申报。

不过,开3%按1%申报纳税,就会造成开发票销售额与申报销售额不一致,那有人会问了,我按3%申报不行吗?这样开票数与申报数就一致了。

据了解,不行!如果按3%申报,后期税务局发现,也会要求整改!就像文章开头小编收到的留言。所以不建议开3%普票,毕竟对于购买方而言,3%普票与1%普票没什么区别。

总结: